存量房贷利率下调预计将惠及1.5亿人口

存量房贷利率下调预计将惠及1.5亿人口

近期,存量房贷利率的调整话题再次成为公众关注的焦点。自2023年起,这一议题就频繁被讨论,部分分析人士预测,相关调整可能在短期内成为现实。对于银行而言,存量房贷利率的变动如同敏感点,特别是在商业银行净息差已降至1.54%的背景下,占银行贷款余额超20%的存量房贷若利率下调80至100个基点,可能会进一步增加银行的业绩压力。不过,多家机构预估,此番调整或将伴随存款利率的同步下调,因此对银行净息差的具体影响还需视后续发展而定。

即便如此,房贷依旧被视为银行眼中的“优质资产”,吸引着众多银行的竞争关注。

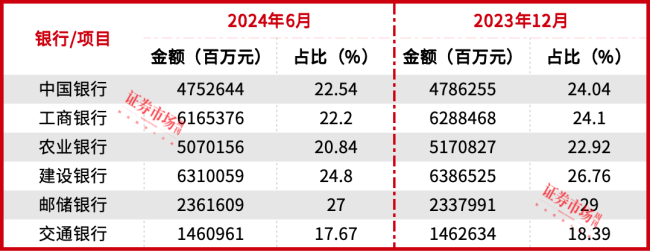

观察2024年上半年,个人住房贷款的余额及其在总贷款中的占比均呈现下降趋势。据统计,上市商业银行的个人住房贷款余额约为34.08万亿元,其中,六家国有银行占据了近77%的份额。具体数据显示,除邮储银行外,其余五大国有银行的个人住房贷款余额均有所收缩。尽管如此,个人住房贷款仍旧占据银行贷款总量超过20%的比例,其利率的任何微调都将直接影响银行的收益状况。

近年来,随着LPR和存量房贷利率的多次下调,银行的净息差受到了显著影响。以交通银行为例,其在2024年半年报业绩会上指出,面对存量房贷利率调整、房地产新政及LPR下调等因素,维持净息差稳定面临着挑战。

市场普遍预期,存量房贷利率将进一步下调,但具体方式和幅度尚未明确。有专家提出,当下完全市场化调整存量房贷利率或许不是最佳时机。9月中旬,市场传闻称存量房贷利率最快本月内将首次下调,涉及贷款总额庞大,部分贷款利率或直接下调50个基点。据估算,若存量房贷利率下调45个基点,对上市银行的净息差和净利润增速将产生一定负面影响,但同时,伴随存款利率的可能下调,对净息差的实际影响还需进一步观察。

尽管房贷收益率呈下降态势,银行仍然倾向于增加住房贷款的投放。一方面,存量房贷利率的调整被寄望于缓解提前还贷的趋势,改善房地产市场状况;另一方面,尽管个人住房贷款的不良率有所上升,但总体上房贷仍属于银行的优质资产类别,多数国有银行的房贷不良率低于其总体不良率,这促使银行继续重视并扩大个人住房贷款业务。例如,建设银行和中国银行均表示,将致力于保持或提升个人住房贷款市场的领先地位。存量房贷利率下调预计将惠及1.5亿人口!

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系