都是投资最牛北交所板块!别人涨幅已翻倍,而这只基金收益却不到40%,怎么回事?

10月24日,公募基金三季报大面积出炉,其中就包含了多只主投北交所板块的基金。

一个月前,A股从2700点的大反击,谁都没想北交所成为最牛板块,北证50指数成为市场情绪最为敏感的指数。数据显示,自9月24日至10月23日的一个月内,中欧北证50成分A的净值涨幅超过123%,而最低的泰康北交所精选两年定开C同期净值涨幅只有32.57%,连其1/3都不到,究其原因就隐藏在了刚刚披露的三季报中。

持仓比例不到70%

9月24日以来,A股短期暴力上涨中,最佳反弹先锋基金非投资北交所板块基金莫属。

Wind数据显示,自9月24日至10月23日的一个月内,53只主投北交所方向基金同期净值平均涨幅达到了79%。

最高的中欧北证50成分A的净值涨幅超过123%,而最低的泰康北交所精选两年定开C同期净值涨幅只有32.57%,连其1/3都不到。

今日,泰康北交所精选两年定开基金披露三季报,揭开了背后的答案。截至9月30日,该基金仓位比例为66.51%,较今年6月底的59.88%略有上升,但仍不到70%。这也是该基金自有季报披露以来的最高仓位。

基金经理陆建巍给出了基金仓位偏低的原因,权益投资方面,三季度宏观经济预期下修,对于市场造成了较大的压力,整个A股处于风险偏好下行期。在这样的宏观环境下,北交所作为小微企业的集中地,面临着估值和业绩的双重压力。基于绝对收益的考虑,将仓位控制在较低水平,以降低组合的波动率。在9月最后的一周的行情中,北交所的快速上涨主要基于增量资金的流入,市值权重高于基本面权重,基于长期绝对收益的思维,没有参与短期资金的博弈,仓位上行速度不快,导致涨幅弱于指数。

数据显示,今年三季度泰康北交所精选两年定开A的净值上涨了14.34%,超过了业绩比较基准1.5个百分点,不过同期北证50指数的涨幅为24.4%,两者相差了达到了10个百分点。

而同日披露三季报的万家北交所慧选两年定开基金,截至9月底,该基金持仓比例为95.5%,较二季度末的96.51%,略有下降,仍然维持在高位。

主打:专精特新+资源股

尽管,目前披露三季度的北交所类基金还不多,但不妨碍观察一下过去三季度该类基金调仓换股的思路。

万家北交所慧选两年定开基金主打的就是以电子设备、新能源、机械行业、种业、汽车零部件、新材料、交运等行业的细分市场龙头和专精特新龙头企业为主要配置方向,同时兼顾沪深市场资源股的配置。

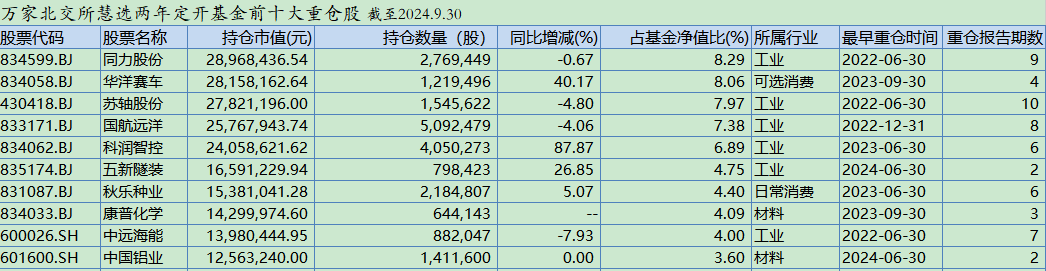

就该基金的重仓股来看,前十大重仓股占资金净值比例提升至59.44%,接近六成,显示个股集中度进一步提高。唯一的一张新面孔为康普化学,持仓数量为61.41万股,较二季度末持有数量67.54万股小幅减持超6万股。

数据来源:Wind

尽管基金经理叶勇并没有大面积更换前十大重仓股,但仍然进行了明显的调整,科润智控的数量从二季度末的215.59万股增加至405.03万股,增持幅度超过了87%。第二大重仓股华洋赛车的数量同期从87万股增加至121.95万股,增幅达到了40%。中远海能、苏轴股份、国航远洋、同力股份则是登上了减持名单。

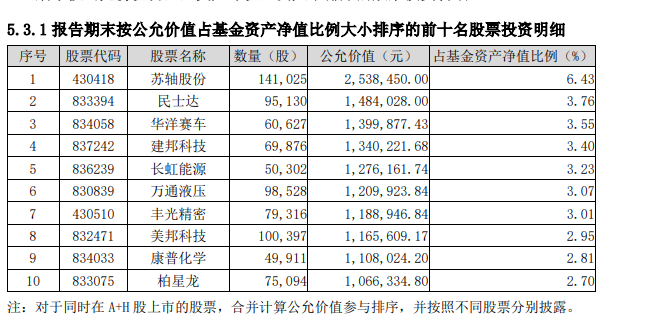

而另一只泰康北交所精选两年定开基金的三季报显示,前十大重仓股新调入了华洋赛车、长虹能源、柏星龙三只个股。原有前十大重仓股,除民士达外,其余全部增持。三季度期间增幅最大的为丰光精密,其数量从二季度末的5.67万股上升至于7.93万股,增幅为40%。相比而言,泰康北交所精选两年定开基金的个股更为分散,仅有头号重仓股苏轴占净值的比例超过了5%,处于超配地位。前十大重仓股占基金净值比例不超过35%。

北证50基金申赎不一

与此同时,同日披露三季报的还有创金合新北证50成份指增基金、万家北证50成份指数基金、招商北证50成份指数基金、鹏扬北证50成份指数基金。

不过,上述四只基金三季度的份额增减并不同步。招商北证50成份指数基金的合计份额从二季度的4.11亿份增至6.19亿元,增加超过2亿份,增幅达到了50%。万家北证50成份指数基金的合计份额同期从2.28亿份增加至2.66亿份,增加了不超过4000万份,其A类份额有所减少,C类份额则是明显增加。鹏扬北证50成份指数基金的份额则是从6600多万份增至8500多万份,增加了不超2000万份。而创金合信北证50成份指增基金则是同期减少了600多万份,且A、C份额均有所减少。

对于北证50成分指数基金份额增减不一,有基金人士认为,9月底涌入的资金并不多,真正大量资金的涌入出现在了国庆节后。

基金经理建议定投北证50

9月下旬以来,市场风格从红利类风格转向高成长风格,未来的市场又会是怎样的呢?

基金经理叶勇认为,虽然宏观预期逆转和场外资金短期内的大量涌入导致市场短期暴力上涨后出现较大幅度回调,但是,这种回调是理性的、健康的。随着第一阶段行情快速回调结束,在震荡整固之后,市场应有的常态化交易结构将会恢复,市场有望在明确主线和结构之后开启真正的慢牛行情。支撑慢牛的基础在于全球宏观周期的上行和国内宏观周期触底回升。当前宏观格局下,制造业主导的地位已经确立,未来也将继续保持,地产的修复不会改变制造业主导的经济结构,从股票市场风格上看,资源品、公用事业型红利股、行业景气上行的央国企依然会是重要主线,而真正具备高成长性的硬核科技股也将是另外一条主线。

招商北证50成份指数基金指出,基金在9月下旬申购量快速提升,基金运作难度加大。北证50指数的关注度已经来到了较高的水平,场内交易流动性提升,前期流动性不足导致的相对折价因素消退,指数能否真正反转取决于企业经营业绩能否企稳。不过随着北交所的不断扩容,成分股构成将更加均衡,北证50作为与沪深指数相关性较低且风格独特的指数依然具有较好的配置价值。

面对近期北证50指数的大涨,鹏扬北证50成分指数基金经理施红俊则是指出,年初至9月中旬,北证50的日均成交额从200亿左右逐步萎缩至20亿左右,其间也经历了大幅的估值收缩;经历9月底的快速上涨后,北证50指数的估值水平回到历史中位数附近。为避免过高的波动,更建议投资者逢调整加仓,或以定投的形式投资北证50指数。

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系