就在下周!美联储新一轮降息周期料将开启,但市场预期8次会议累降250个基点或太过激进

自去年7月以来,美联储FOMC一直将联邦基金利率维持在5.25%~5.50%的高位,随着通胀压力在过去14个月的逐步缓和,美国实际利率越来越高,失业率也开始从30多年来的低位反弹,美联储官员已经开始为新一轮宽松周期作准备。

从7月份市场首次100%定价美联储将在9月降息,“降息交易”开始全面爆发,到美联储主席鲍威尔在8月下旬的杰克逊霍尔研讨会上明确称“调整政策的时机已到”,再到近期交易员开始大幅押注FOMC在本月17日~18日的会议上一次性降息50个基点,这些市场动态无不证明市场对即将到来的美联储货币宽松周期的期待。

然而,对于投资者来说,当下最大的难题是美国经济是否正在进入“软着陆”(只需像2019年和1995年那样进行一系列温和的降息),还是会在明年的某个阶段走向“硬着陆”(需要美联储进行更激进的货币宽松)。

虽然目前掉期合约显示交易员预期美联储将在即将开启的宽松周期内有总计250个基点的降息,届时联邦基金利率将回落至3%的水平,但在接受《每日经济新闻》记者采访的经济学家看来,本轮降息周期将是温和而缓慢的,并不会向市场当前预期的那样激进,部分原因是因为目前美国服务业通胀仍然过高,无法与(整体)通胀持续回归的目标相一致。

降息最大风险在于节奏过快导致通胀反弹

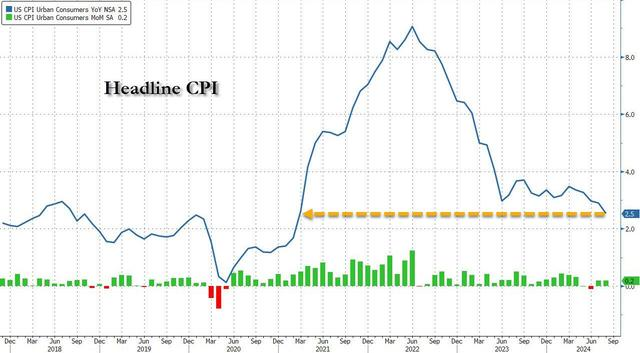

美国劳工部本周早些时候公布的数据显示,美国8月CPI同比上涨2.5%,持平预期,较前值2.9%明显下降,为连续第五个月放缓,且为2021年2月以来最小同比涨幅。环比来看,8月CPI上涨0.2%,持平预期和前值。

美国8月核心CPI同比上涨3.2%,持平预期和前值,环比上涨0.3%,略高于预期和前值的0.2%,为四个月来最大涨幅。

美国8月CPI创2021年2月以来最小同比涨幅(图片来源:彭博社)

总的来看,美国8月整体通胀放缓是受商品价格下跌推动的,当月商品价格同比下跌1.9%,至2004年以来的新低。

虽然通胀并未回到美联储2%的目标,但由于货币政策的滞后性,如果美联储要等到真正回到2%才开始降息,可能会为不必要的经济低迷埋下伏笔。

国际货币基金组织(IMF)本周四(9月12日)也表示,鉴于通胀上行风险已经消退,美联储在下周的会议上开启期待已久的货币宽松周期是合适的。

IMF发言人Julie Kozack在例行新闻发布会上表示,美国经济在今年剩余的时间预计将放缓。IMF预计美国核心PCE到年底将降至2.5%,到2025年年中将回到美联储2%的目标。“通胀的上行风险虽然减少了,但并未完全消失,美联储还需要继续根据未来的经济数据调整降息的速度和程度。”

对此,美国资管公司阿波罗全球管理(Apollo Global Management)合伙人、首席经济学家TorstenSløk也表示赞同。

他在接受《每日经济新闻》记者采访时指出,虽然这并不是他的“基准情形”,但美联储在当前这个时间节点开始降息的最大风险确实是降息导致通胀再次反弹——如果美联储在经济依然强劲的情况下降息节奏过快,那么通胀和GPD都可能同时受到推动。

将累计降息250个基点?经济学家称或过于激进

毋庸置疑,一旦美联储开始降低借贷成本,那么市场争论的焦点将围绕随后的宽松步伐展开,即本轮宽松周期会持续多长,或美联储将在周期内总计降息多少个基点等等。在以美联储主席鲍威尔为首的政策制定者眼中,劳动力市场走软是刺激未来几个月更激进降息的重要因素,然而,温和的新增非农就业并未成为其迅速降息的理由。

对交易员们来说,未来几个月市场的“尾部风险”是美国经济和劳动力市场的表现。9月和10月的非农报告都将在美联储FOMC 11月7日议息会议之前公布,而美国大选仅在几天后。

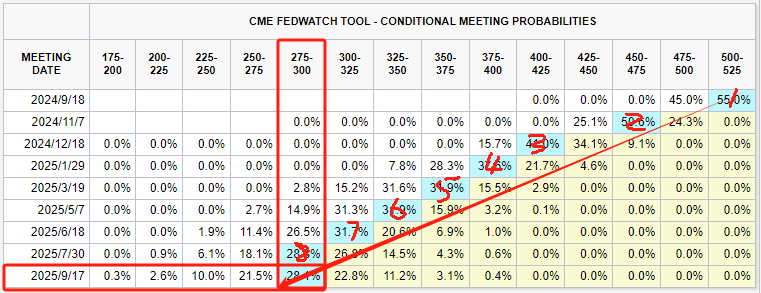

据芝商所“美联储观察”,截至发稿,期货市场认为美联储将在9月、11月和12月的会议上分别降息25个基点、50个基点和50个基点,相当于在年内的三次会议上总计降息125个基点。同时,交易员认为2025年全年还将有5次25个基点的降息,到本轮降息周期末期,联邦基金利率将被降至2.75%~3.00%的区间。也就是说,期货交易员认为本轮降息周期内,美联储将总计进行8次降息,累计降息幅度为250个基点。

图片来源:芝商所

在接受《每日经济新闻》记者采访的经济学家们看来,最终的实际降息次数或许比当前市场预期的要更加温和。例如,TorstenSløk对《每日经济新闻》记者表示,他预计在即将开启的一轮降息周期内,总共只会有六次降息。

“在此前的典型降息周期内,经济因新冠肺炎疫情、全球金融危机或是房地产危机而出现了衰退,但当下美国并没有这样的负面影响,经济放缓的原因是美联储在过去几年(激进)加息。只有当美国经济开始大幅放缓时,美联储才会更快地降息。”Sløk对记者补充道。

对于本轮周期最终的利率水平,Sløk认为,美联储会以其估计的3%的“长期中性利率(r-star)”为指导,最终利率可能会在3%左右。而他本人认为,将会是在4.5%的水平。换句话说,Sløk认为美联储在本轮宽松周期内的总计降息幅度为100个基点,远低于交易员目前预估的250个基点。

惠誉评级首席经济学家Brian Coulton在发给《每日经济新闻》记者的邮件中也指出,与此前的降息周期相比,即将开始的美联储货币宽松周期将是温和而缓慢的,部分原因是因为目前美国服务业通胀仍然过高,无法与(整体)通胀持续回归的目标相一致。

Coulton预计美联储将在9月和12月的会议上分别降息25个基点,并在2025年进一步降息125个基点,这些预测均与他今年6月份的预测一致,表明本轮宽松周期的激进程度将远低于美联储此前的多数货币宽松周期。他认为,在降低服务业通胀方面,美联储仍有工作要做,过去几年的挑战将使FOMC保持谨慎。

“我们预计,2025年全球GDP增幅将放缓至2.5%,而美国经济增幅则将因财政刺激减弱、消费逐渐放缓和家庭收入下降而降至1.6%。期待已久的美联储的宽松周期终于要开始了,但在经历了过去几年的通胀挑战后,FOMC将保持谨慎。鉴于此,明年的政策利率仍将是限制性的,降息对美国经济增长的刺激作用将很小。”Coulton对记者补充道。

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前请核实。据此操作,风险自担。

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系